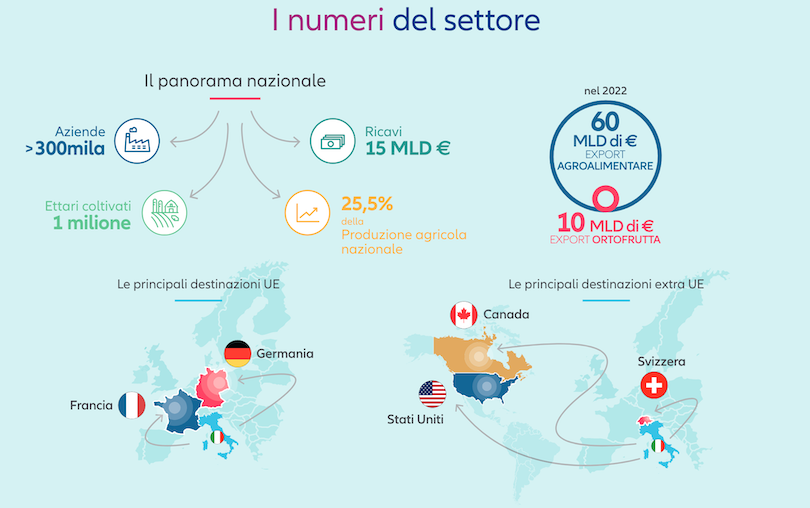

Il settore ortofrutticolo italiano, quasi 300mila aziende attive, vale 15 miliardi e rappresenta circa un quarto della produzione agricola nazionale. Un’eccellenza del made in Italy con sempre maggiore presenza nella Grande distribuzione organizzata.

Le sfide del settore però sono numerose, dall’accelerazione dell’import e della concorrenza internazionale, al calo dei consumi sul mercato domestico, fino all’incidenza crescente degli eventi climatici. Ma ci sono anche delle opportunità, quali: l'adozione di tecnologie digitali, lo sviluppo delle vendite on line e il miglioramento del packaging; i contributi Ue alle Organizzazioni dei produttori (Op) per ricerca e agricoltura di precisione; l'incidenza sulle vendite del Lcc (Largo consumo confezionato) da parte dei discount in crescita rispetto a iper e supermercati. Questa in estrema sintesi la fotografia scattata dal Report Allianz 2023 sullo stato del settore ortofrutta in Italia.

I mancati pagamenti hanno segnato un picco nel 2018 per poi andare lentamente a declinare negli anni a seguire, con un rimbalzo proprio nel 2022. A causa del sensibile aumento dei costi di produzione più di un’azienda agricola su 10 (l’11%) è stata costretta a cessare la sua attività, e circa un terzo del totale nazionale è costretto a lavorare con reddito negativo.

L’export del comparto ortofrutta

L’export dell’ortofrutta italiana ha raggiunto nel 2022 il record di 10 miliardi tra fresco (in flessione) e trasformato (in crescita a due cifre). Un dato che fa parte dei circa 60 miliardi dell’export agroalimentare nel suo complesso (record anch’esso) e che risente della spirale inflattiva che ha gonfiato i prezzi di vendita.

La panoramica del settore

In Italia il settore ortofrutticolo vale dunque 15 miliardi. Su 100 euro di spesa da parte del consumatore, però, solo 6 euro finiscono al produttore, valore che scende a 2 euro se si parla di prodotti trasformati. Il resto va al commercio, alla logistica e all’intermediazione. Tra le cause di questa disfunzione lungo la supply chain ortofrutticola spiccano la solita mancanza di aggregazione endemica del tessuto produttivo italiano e la l'elevato numero di player lungo la filiera, dagli operatori logistici ai confezionatori, dagli intermediari ai commercializzatori.

E, come se non bastasse, l’ortofrutta consumata in Italia nel 2022 è stata pari a 5,47 milioni di tonnellate, l’8,6% in meno del 2021 (quando erano 5,98 milioni). Il calo medio degli ortaggi è stato pari al 9,4%, superiore a quello della frutta (-7,8%), e risentendo quindi maggiormente di eventi climatici avversi. L’insalata in busta è la regina degli acquisti di ortofrutta confezionata mentre le patate hanno accusato le maggiori flessioni.

Così, anche il volume d’affari generato dall’ortofrutta nel 2022 ha finito per segnare l'1% in meno rispetto al valore degli acquisti nello stesso periodo dell’anno precedente.

L'analisi di Allianz Trade

I forti rincari per gli acquisti di concimi, imballaggi, gasolio e attrezzature varie si sono abbattuti sul settore agricolo nel suo complesso mettendone in crisi i bilanci, già stretti nella morsa tra Gdo e consumi in calo.

L’analisi del quadriennio 2018/2021 dei conti economici e patrimoniali presenti nel database Allianz Trade, e relativa non solo alla coltivazione ma anche alla lavorazione e alla commercializzazione dell’ortofrutta, evidenzia un fatturato in ripresa dopo la flessione del biennio 2019/2020, con redditività comunque contenuta seppure positiva. Le aziende orticole presentano il fatturato medio inferiore, circa un quarto del fatturato medio delle aziende frutticole.

L’analisi del capitale circolante evidenzia come gli alti volumi sono caratterizzati da una altrettanto veloce – e costante nel tempo – rotazione delle poste finanziarie che si accompagna a un appesantimento del magazzino, in riduzione nell’ultimo anno osservato. Proprio l’analisi delle scorte evidenzia che il maggior rallentamento è da addebitare al comparto della commercializzazione, sia all’ingrosso sia al dettaglio, perché il raccolto procede con una certa velocità anche nella regolazione degli aspetti finanziari (più ravvicinata in assoluto per la coltivazione degli ortaggi), e la parte industriale presenta tempistiche intermedie.

Lo sviluppo delle vendite on line, per ora una porzione limitata del fatturato, sembra aver contribuito a consolidare questa situazione prima dell’esplosione della tempesta perfetta del 2022 che sicuramente ha inciso sulla redditività di quest’anno. Ciò è sottolineato dalla situazione dei mancati pagamenti, che hanno segnato un picco nel 2018 per poi andare lentamente a declinare negli anni a seguire, con un rimbalzo proprio nel 2022. A causa del sensibile aumento dei costi di produzione più di un’azienda agricola su 10 (l’11%) è stata costretta a dichiarare il fallimento e a cessare la sua attività, e circa un terzo del totale nazionale è costretto a lavorare con reddito negativo.

Anche un numero non trascurabile di intermediari, soprattutto grossisti, è stato interessato da procedure concorsuali. In generale nelle campagne sono registrati aumenti dei costi anche a tre cifre dei concimi e del gasolio. Tutta la filiera si è trovata a dover fronteggiare anche gli aumenti dei fornitori di imballaggi. Qualche esempio: il vetro è aumentato del 30% rispetto al 2021; +15% per il tetra pack; +35% per le etichette; +45% per il cartone; +60% per i barattoli di banda stagnata, fino al record del +70% per la plastica. A tutto questo si aggiunge anche il considerevole rincaro del trasporto su gomma, al quale si aggiunge la situazione non facile dei costi dei container e dei noli marittimi.

Il principale imputato di questa quantità di rincari è l’aumento dei costi dell’energia e, se si pensa che la produzione agricola e alimentare in Italia assorbe circa l’11% dei consumi energetici totali (equivalenti a circa 13,3 milioni di tonnellate di petrolio all’anno), è facile comprendere gli effetti devastanti del caro energia su tutta la filiera del settore.

Ortofrutta 4.0

Dalla blockchain allo smart farming, il settore dell’ortofrutta è quello che conta il maggior numero di soluzioni 4.0, un mercato che vale in Italia 450 milioni, di cui il 39% della spesa è destinato a sistemi di monitoraggio e controllo, il 20% ai software gestionali, il 14% ai macchinari connessi, il 10% ai sistemi di monitoraggio da remoto, e il 9% a quelli di mappatura.

In grande crescita anche le soluzioni digitali innovative per la tracciabilità alimentare: dalla blockchain la cui presenza è più che raddoppiata negli ultimi anni, ai QR Code, dalle mobile app ai data analytics e all’Internet of Things.

Costruire modelli sostenibili per l’ambiente e per la salute dei consumatori, per la sicurezza e la tracciabilità alimentare sono i punti irrinunciabili per il comparto per rimanere competitivo. E l’innovazione digitale rappresenta una delle leve fondamentali per il raggiungimento di questi traguardi, per rendere più efficiente il comparto e fare fronte alle grandi sfide globali, come la lotta ai cambiamenti climatici e agli sprechi alimentari, la risposta alla crescente richiesta di sicurezza alimentare e la risoluzione della povertà alimentare.

Fonte: Allianz Trade